LBOモデル作成ステップをエクセルで解説【PEファンド/投資銀行への転職希望者向け】

プライベートエクイティファンド(以下、PEファンド)や投資銀行では、モデリングテストが課される事がありますが、中には前職でそのような経験がなく、0から学ばれる方もいます。

そこで、今回の記事では、ファンドや投資銀行への転職を目指される方向けに、PEファンドや投資銀行のスポンサーカバレッジチーム等で日常的に使用されるLBOモデルの作成ステップについて簡単に解説します。

<おすすめ資料集(無料ダウンロード)>

PEファンド・投資銀行転職におけるLBOモデリングテストの解き方

https://insight.axc.ne.jp/material/fund_preparation/309/

Index

Projectionの作成

LBOモデル作成の際には、LBOローンの前提条件等を詳細にモデルに組み込む際に、過去の財務数値の整理と、将来期間のプロジェクションを作成する必要があります。

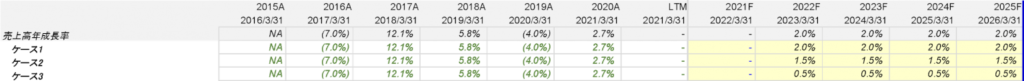

過去のPLをみて利益率や売上高の成長率をケース別に設定し、まずはPLのトップラインやBSの運転資本、固定資産のスケジュール等を順に作成していきます。

以下がイメージです(売上高年成長率)。

ケースごとにChoose関数ないしはOffset関数を用いてケースをインプットすると数値がそれに応じて変更されるようになっています。

プロジェクションは、上記のようにケース別に利益率等が変化するシナリオをモデルに組み込んでいきます。

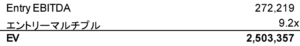

買収時の前提条件、Sources/Usesの設定

次に並行して行うのが、買収時の前提条件と、Source/usesの設定です。PEファンドによる買収の際は一般的に非公開会社を想定する事が多いため、エントリー時のEBITDAとエントリー時のマルチプル(EV/EBITDA)を決めて、EVを計算、買収時のネットデットを計算して買収時株式価値(Offer value)を計算します。

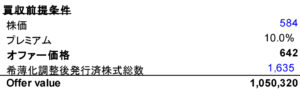

一方で、上場会社の非公開化案件では、現状の株価に対する株価プレミアムを乗じて、直接Offer valueを求めます。

以下のようなイメージです。

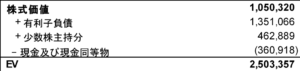

EVから株式価値までのブリッジは以下のようになります。

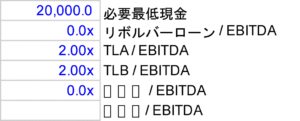

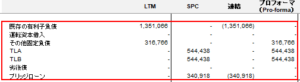

また、同時に重要な前提条件として、買収時におけるLBOローンをLTM EBITDAの何倍まで許容するかという点が挙げられます。シニアローンであるタームローンA/Bと、劣後債に分けてローンの水準を決める事になりますが、今回は簡単化のためにタームローンのみで考えます。

タームローンには定期弁済のタームローンA(TLA)と、満期弁済のタームローンBがある(TLB)点に留意するべきでしょう。

買収時に設定したエントリー時EBITDAのX倍というように設定すると、以下の通りのイメージになります。

上記を行いUses/Sourcesのシートを作成します。

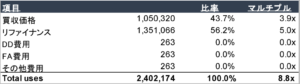

Uses

Offer valueはLBOモデルにおける資金調達/資金使途であるSources/Usesのシートにおいて記載されます。

次に既存のデットをリファイナンスするために「リファイナンス」という項目を追加し、加えてディールを行うに際して必要な手数料(Fee)を加算して、Usesの総額が計算されます。

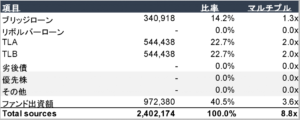

Sources

資金調達源は原則として、ブリッジローンとLBOローン、およびファンドが出資するSponsor equity(ファンド出資額)から構成されます。

ブリッジローンは買収時キャッシュからミニマムキャッシュを控除して計算します。ミニマムキャッシュの残高はDDの結果によるものの初期的な検討段階では仮でインプットする事が多いです。

LBOローンは先ほど説明したシニアローンを中心に埋めていきます。

ファンド出資額は、Uses総額=Sources総額として、この数値からブリッジローンとLBOローンを控除して差額で試算する事になります。

完成イメージは以下の通りです。

LBOローンに関する諸条件の決定

LBOローンにおける諸条件として、タームローンの条件を決める事が一般的です。

ローンには利息がかかるため、ローン残高に対して利率を乗じて計算します。

リボルバーローンはミニマムキャッシュ残高をコミットメント枠として設定する事になります。

同時にSubordinated debtという劣後ローンを組み込む場合や、案件によっては優先株などのメザニンファイナンスを行う事もありますが、今回はシンプルなLBOローンを想定しているので割愛します。

<おすすめ資料集(無料ダウンロード)>

PEファンド転職における財務三表の作り方

https://insight.axc.ne.jp/material/fund_preparation/311/

Pro-forma BSの作成

ここまでの作業ができたら、買収直後の財務3表を回すために必要なPro-forma BSに必要な情報はそろっているため、順を追って作成します。

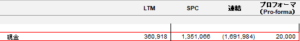

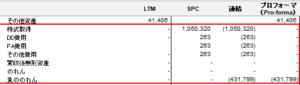

まずは、以下のようにPro-forma BS作成までの連結処理をモデル上で行います。

上記について言及すると、SPCは、先ほど作成したUses/Sourcesのシートの通り作成すれば良いです。ConsolidationではPro-forma BS作成のための連結調整です。

まずCashに関してはPro-forma BSでミニマムキャッシュの数値となる点がポイントです。その他、連結修正上のポイントとしては、買収した株式対価、必要なFeeの金額は相殺消去され、Pro-forma BSには残高はゼロして表示されます。

のれんは投資と資本の相殺消去の結果として、Pro-forma BSにおいて買収時残高が表示され、以後は定期償却されます。今回の例では負の暖簾がでていますが、これは発生時に利益処理されるので買収後のBSには残りません。

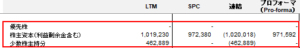

また、資本金に関しては買収前の数値は投資と資本の相殺消去の結果、全額相殺され、Sourcesに記載されているSponsor equityの金額が買収時にそのまま引き継がれる事になります。

利益剰余金は、買収前の数値と各種Fee等を一括して相殺調整する事になります。

財務3表が回っているかの確認

ここまで出来たら、後は先ほど作成したProjectionモデルに応じてPL,BS、CF計算書の財務3表が回っているか確認をします。

一般的な財務3表モデルと同様にすれば問題ないですが、間違いが生じやすい点としては、のれんの償却費をCF計算書で調整忘れている、ローンのスケジュール、固定資産のスケジュールの計算等が挙げられます。

財務3表モデルとの最大の違いは、LBOローンに紐づくDebtのスケジュールの計算です。TLAと呼ばれる定額返済のローンは満期5年もしくは7年等で設定して計算すればよいですが、TLBと呼ばれる一括返済型のLBOローンは、余った現預金を自動的に残額の返済に充てるというキャッシュスイープ(Cash sweep)をモデルに組み込み、返済計画を作成していきます。

併せてDSCRやDEレシオといったサマリーを作成する事も大事です。これはコベナンツの観点から作成します。

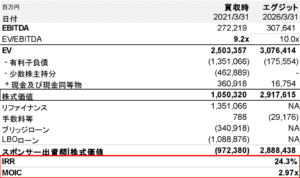

リターンの計算:IRRとMOICの計算方法

次に、LBOモデルで最も重要なリターンの計算をご説明します。ここでは買収時のSponsor equityに対して、任意のExit時点における株式価値を計算し、IRRとMOIC(Money on invested capital)を計算します。MOICは単純にExit時点の株式価値を買収時の株式価値(Sponsor equity)で除して計算する事になります。

Exit時の株式価値の計算は単純にEBITDAにExit時点でのマルチプルを乗じ、そこからネットデットを控除して求める事になります。なお、上記ではXIRR関数を使用してIRRを求めているため、便宜上買収時のファンド出資額をマイナス表示している事に留意するべきでしょう。

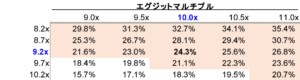

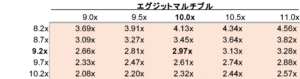

リターンの計算を行ったら、同時にエントリー時・Exit時のマルチプルで感応度分析を行う事が重要です。目標IRR(5年で20%)、目標MOIC(5年で2x)を超えたらハイライトする事としているため、以下のようなフォーマットで作成すると分かりやすいでしょう。

PEファンド/投資銀行の採用時におけるLBOモデル作成テストの気を付けるべき点・ノウハウ

一部の外資系の部ディック投資銀行で採用時にモデルテストを行うところがありますが、その際はLBOモデル作成ではなくDCFモデルか財務3表連動モデルが中心になるため、普段から作成に慣れるか、Wallstreet prepなどの教材を使用してインプットするのが望ましいでしょう。

また、PE選考時においてはファームによってテストの内容が異なるので、事前に同業の知り合いや転職エージェントから情報を仕入れて、対策を練る事が望ましいです。投資銀行のバックグラウンドがない方や、投資銀行在籍時にあまりLBOモデルを作成しなかった人は、上記の教材や講義ビデオを見ながらLBOモデルを自分で一から作成できるようにトレーニングする事が望ましいでしょう。

=================

今回の記事では、PEファンドや投資銀行のスポンサーカバレッジチームなどで日常的に使用されるLBOモデルの作成ステップについてご説明しました。

キャリアでお悩みの方は、ぜひアクシスコンサルティングにご相談ください。

<おすすめ資料集(無料ダウンロード)>

PEファンド転職におけるテクニカルチェックのポイント

https://insight.axc.ne.jp/material/fund_preparation/310/